消費税申告書④〜集計表から申告書への転記〜

会計システムでの消費税の処理がしっかりできていれば、あとは申告書に転機するだけです。

申告書に「①+②+③」とか「申告書の⑮欄へ」とか記載されているところもあります。指示に従って記載すればよいので、説明する部分はそんなに多くありません。

分かりやすくするために、多くの会社で税額計算に必要な部分だけを説明します。

①試算表との整合性チェック

②間違いやすいポイント

③申告書の様式

④集計表から申告書への転記←イマココ

⑤最終確認と決算整理仕訳

前回もご紹介しましたが、パターンが二つあります。

8%のみ

8%と5%が混在

リース契約などで、税率5%の取引が残っていることが多いと思いますが、シンプルな「8%のみ」のパターンから説明します。

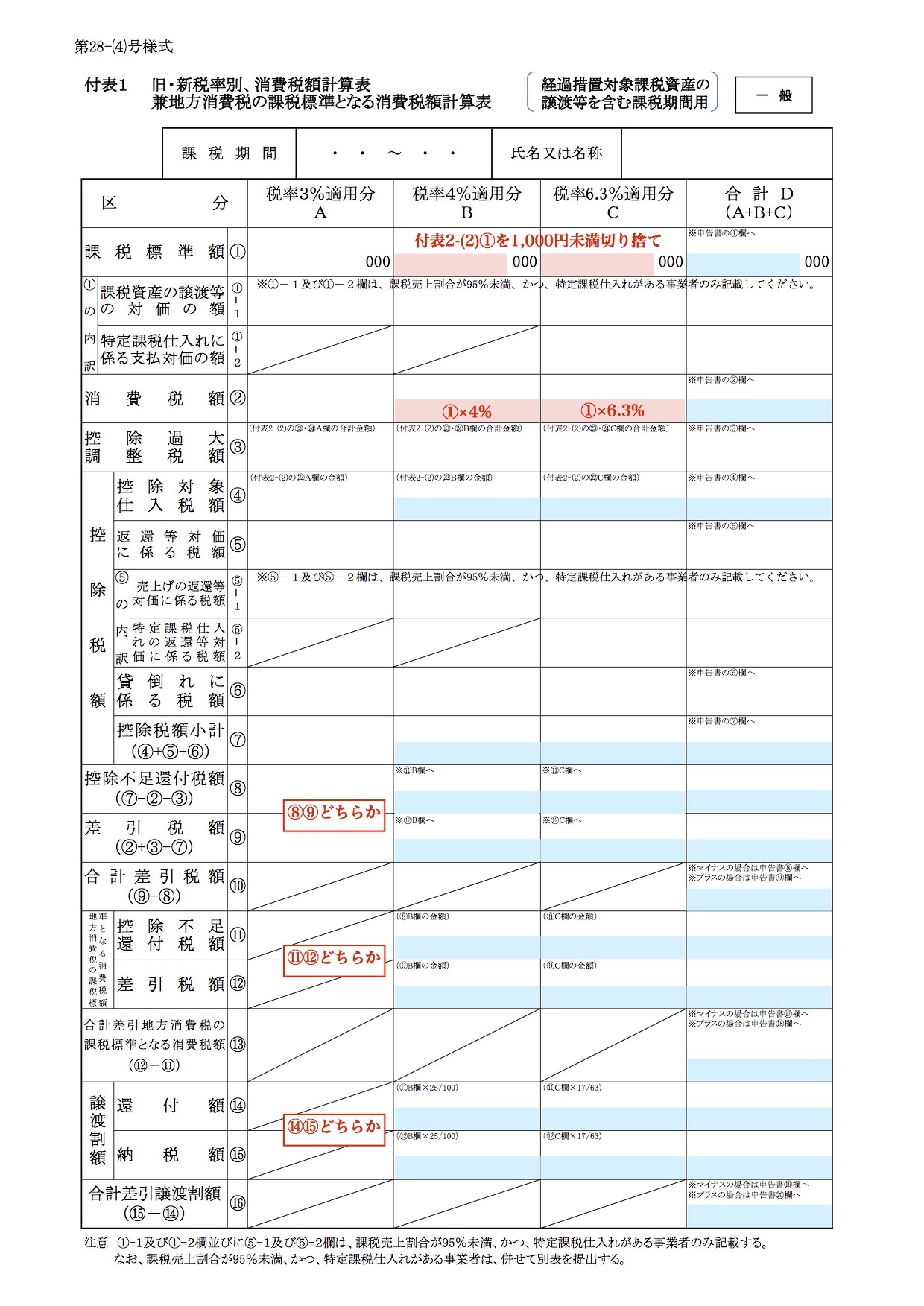

付表2→申告書の順に作成します。

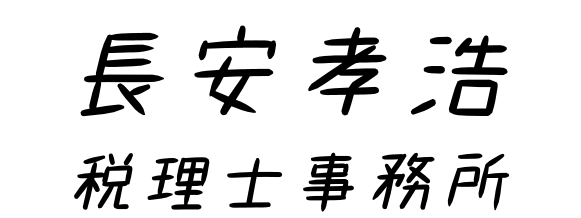

まずは付表2。

ピンクの項目は消費税集計表などから数字を引っ張ってくるところ、水色の項目は指示通りに計算するだけのところです。色のついていない項目はあまり使いません。色付きの部分だけでほとんどの会社に対応できると思います。

まずは①に課税売上の金額を消費税集計表から持ってきます。ポイントは、

税抜金額を使うのではなく、税込金額を1.08で割って計算すること

です。消費税集計表に税込金額がない場合は、税抜金額と仮受消費税との合計額を1.08で割ります。

税抜金額でも同じような金額なので大した違いはないですが、ちゃんと計算してくださいね。

あと売上関係では、②免税売上と⑥非課税売上は消費税集計表からそのまま転記します。

次に、⑧に課税仕入の税込金額を転記します。ここでも税込ですね。⑫には輸入などで支払った消費税を記入します。これは消費税集計表にない場合もあります。仮払金とか会社によって様々なので、漏れなく拾うようにしましょう。

全額控除か一括比例配分の会社の場合は、あとは指示通り電卓を叩くだけです。個別対応の場合は消費税集計表から⑯課税売上のみ分と⑰共通分を税込金額から消費税分を計算して記入します。

これで付表2は完成。あともう少しです。

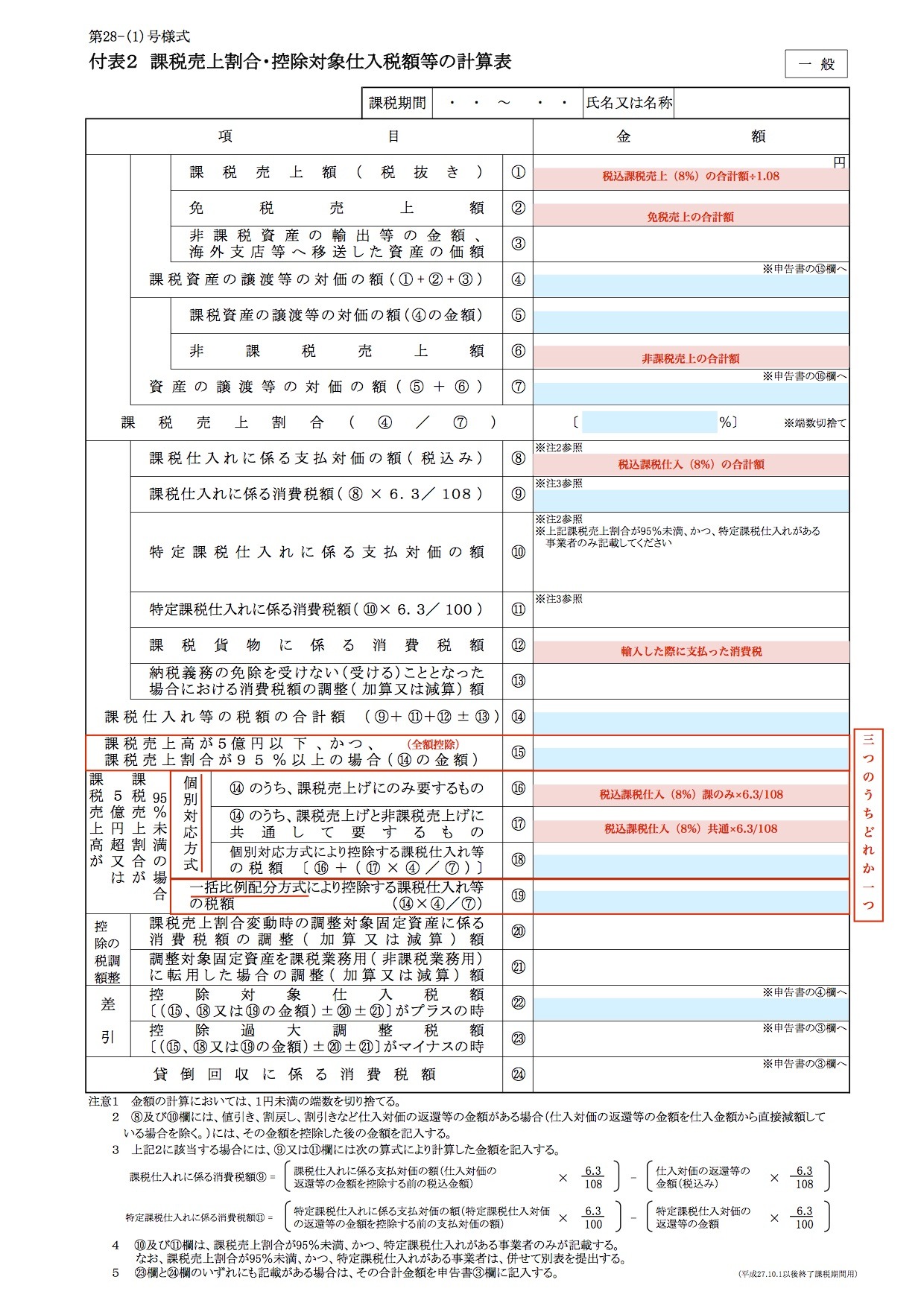

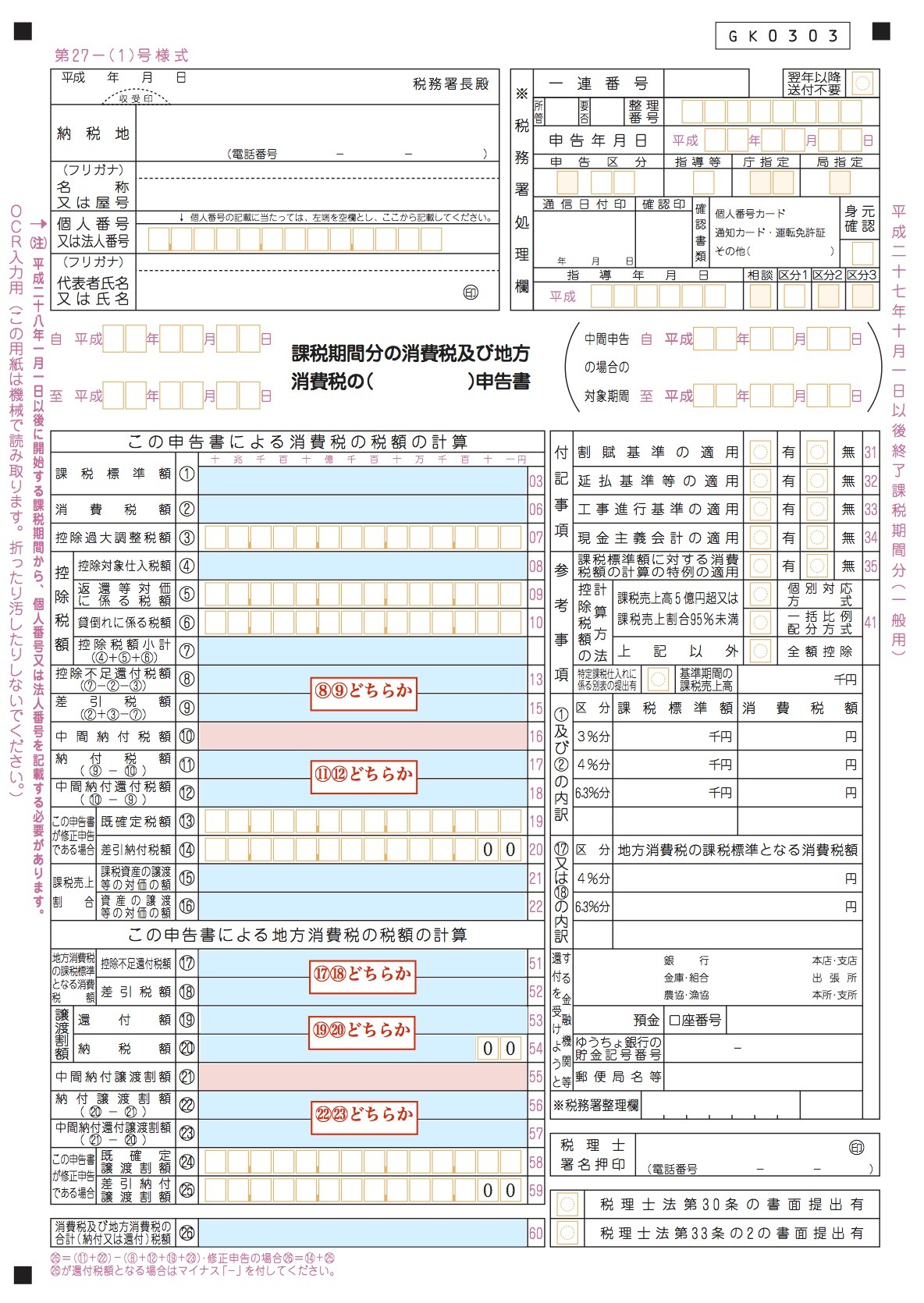

申告書は転記、単純計算がほとんどです。中間納付だけ拾ってきましょう。横に長細い中間納付の申告書を見れば、消費税と地方消費税の額の内訳が書いてあります。

一番下まで計算すれば終了です。

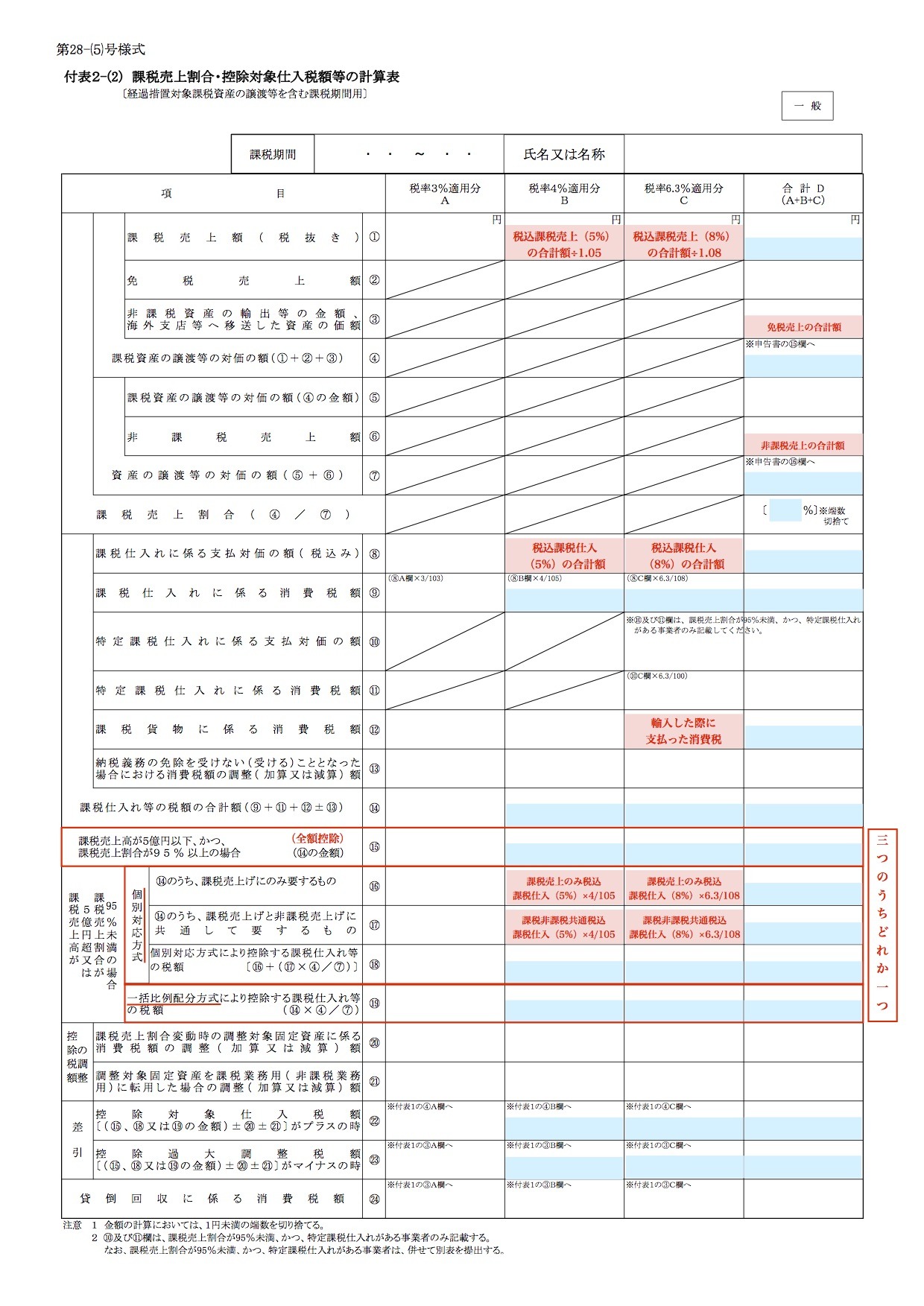

では次に、「8%と5%が混在」のパターンです。

税率が二つあるので手間は増えますが、基本は同じです。

【まとめ】

会計システムが自動的に作成した申告書をチェックするには、これくらいの知識で十分だと思います。申告書にうまく反映されないこともよくありますので、しっかり見てくださいね。